| یکشنبه | ۲۳ اردیبهشت ماه ۱۴۰۳ | شماره ۱۸ |

تحلیل اقتصادی آمریکا و جهان (بخش اول)

آرامش قبل از طوفان

فردریش نیچه یک بار به طور مشهور پرسید: “آیا زندگی هزاران بار آنقدر کوتاه نیست که ما خودمان را خسته کنیم؟” پس از یک هفته جوری بود که چنین فکر برجسته ای را از سوی فیلسوف مشهور آلمانی در سر داشتیم. با توجه به تقویم اقتصادی که گذروندیم، این هفته یک بازه پنج روزه را به همراه داشت که در آن شاخص های اصلی اقتصادی بسیار کم بود.

در حالی که این درست است که ما هر پنج شنبه ارقام مدعیان بیکاری را دریافت می کنیم، به ندرت پیش می آید که آن را در هفته نامه خود لحاظ کنیم. این واقعیت که ما امروز به آن اشاره می کنیم مسلماً ممکن است ربطی به تقویم سبک این هفته داشته باشد، اما این گزارش کمی تامل برانگیز بود.

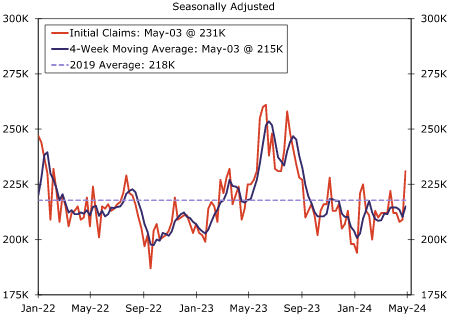

مدعیان بیمه بیکاری برای اولین بار در هفته منتهی به 4 می با 22 هزار افزایش به 231 هزار رسید. این رقم نه تنها بیشتر از رقم 212 هزار نفری بود که به دست آمد، بلکه بالاترین سطح از آگوست است. با این حال، حتی در بالاترین سطح 9 ماهه، تعداد مدعیان هنوز بر اساس استانداردهای تاریخی پایین است. برای هموار سازی نوسانات هفتگی، میانگین متحرک چهار هفته ای تنها با 5 هزار افزایش به 215 هزار رسید. در مورد مدعیان مستمر، تعداد افرادی که از مزایای بیکاری در هفته های گذشته باقی مانده اند، در هفته منتهی به 27 آوریل 17 هزار افزایش داشته و به 1785 هزار نفر رسیده است. یک هفته یک روند را نمی سازد. جهش در مدعیان اولیه بیکاری انتظارات ما را برای حفظ سیاست پولی تا سپتامبر توسط فدرال رزرو تغییر نمی دهد، مگر اینکه برای چند هفته ادامه یابد. در واقع، افزایش اندک در مدعیان بیکاری می تواند به پیشبرد اهداف فدرال رزرو کمک کند، زیرا چنین افزایشی می تواند به کاهش رشد دستمزد و تورم کمک کند.

نمودار ۱ – مدعیان بیکاری اولیه

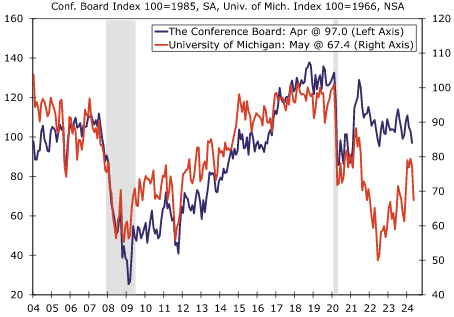

نمودار ۲ – شاخص اعتماد مصرف کننده در مقابل احساسات مصرف کننده

ما باید تا پایان هفته منتظر می ماندیم تا شاید مهمترین شاخص هفته، ارزیابی اولیه دانشگاه میشیگان از احساسات مصرف کننده برای ماه می باشیم. احساسات مصرف کننده در ماه می کاملاً تیره و تار بود. این شاخص در قرائت اولیه ماه می با 9.8 واحد کاهش به 67.4 رسید. این بزرگترین کاهش یک ماهه این معیار از آگوست 2021 است، زمانی که ظهور نوع دلتا کووید احساسات را به هم ریخت. بیشترین نگرانی برای فدرال رزرو جهش انتظارات تورمی سال قبل به 3.5 درصد در ماه می از 3.2 درصد قبلی بود که بالاترین انتظارات کوتاه مدت از نوامبر 2023 بوده است. انتظارات تورمی بلندمدت نیز تا 3.1 درصد افزایش یافت، بالاترین میزان از نوامبر 2023. این افزایش ها ممکن است منعکس کننده مقداری خستگی قیمت در میان مصرف کنندگان باشد زیرا آنها تشخیص می دهند که پیشرفت تورم راکد شده است و این به فدرال رزرو اطلاعات نگران کننده تری را می دهد که در تلاش است تا تورم را به سمت هدف کاهش دهد.

پیشرفت آهسته در کاهش تورم و سرد شدن ملایم در بازار کار همچنان روحیه مصرف کننده را تضعیف می کند، حتی با وجود اینکه معیارهای کلی مخارج مصرف کننده تا حد زیادی مثبت باقی مانده است. احساسات مصرف کننده و فامیل نزدیک آن، اعتماد مصرف کننده، اغلب به میزان قابل توجهی با هزینه های مصرف کننده ارتباط ندارند. برای این منظور، روند نزولی اخیر در احساسات مصرف کننده و اعتماد مصرف کننده لزوماً برای چشم انداز هزینه مصرف کننده مشکل ایجاد نمی کند. شاید نیچه نیز این را به بهترین وجه بیان می کرد که گفت: «از اینکه به من دروغ گفتی ناراحت نیستم، از این ناراحتم که از این به بعد نمی توانم شما را باور کنم».

چشم انداز ایالات متحده آمریکا

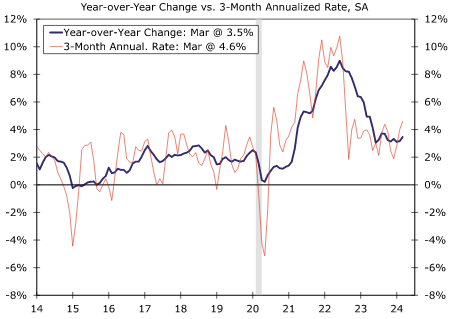

شاخص قیمت مصرف کننده (CPI) • چهار شنبه

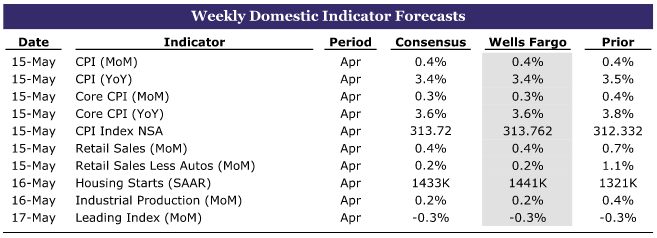

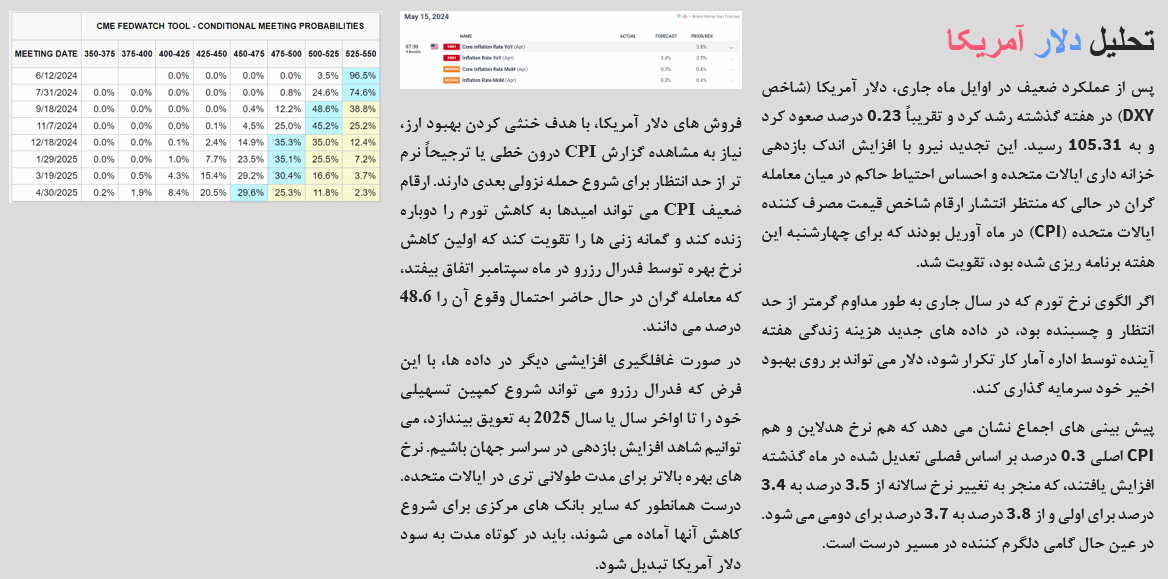

روند کاهش نرخ تورم در سه ماهه اول متوقف شد و نگرانی ها از شتاب مجدد در رشد قیمت را تشدید کرد که باعث تشویق کاهش با تاخیر و کمتر فدرال رزرو در سال جاری خواهد شد. ما انتظار داریم که در ماه آوریل شاهد پیشرفت جدیدی باشیم، اگرچه داده ها با یک حرکت آهسته به سمت 2٪ سازگار باقی می مانند. به طور خاص، ما مشکوک هستیم که CPI به میزان 0.4٪ افزایش یافته است که باعث می شود قیمت های کلی با نرخ سالانه سه ماهه تقریباً 5٪ منتشر شود. با این حال، پیشرفت در کاهش تورم اصلی (بدون احتساب مواد غذایی و انرژی) احتمالا از سر گرفته شده. تخمین میزنیم که نرخ اصلی 0.3 درصد افزایش یافته است که نرخ سالانه را به 3.6 درصد کاهش میدهد، پایینترین رقم در سه سال اخیر. در حالی که تورم در ماه های اخیر سرسخت بوده است، ما معتقد نیستیم که روند اصلی دوباره شتاب میگیرد. فشارهای زنجیره تامین به سرعت یک یا دو سال پیش کاهش نمییابد، اما همچنین افزایش نمییابد. به نظر میرسد تورم مسکن در سال جاری تعدیلتر شود، در حالی که تورم خدمات بدون احتساب مسکن باید از رشد کمتر هزینههای ورودی مرتبط با کالاها و کاهش تدریجی بازار کار بهره مند شود.

نمودار ۳ – شاخص قیمت مصرف کننده

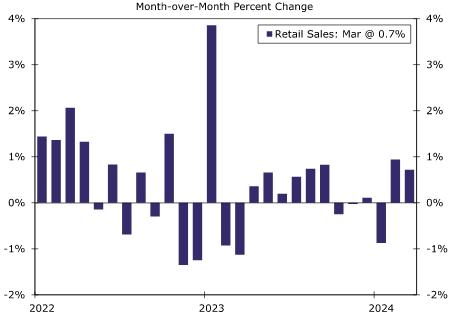

خرده فروشی • چهار شنبه

مخارج مصرف کننده همچنان قوی است. مخارج واقعی مصرف شخصی با نرخ سالانه 2.5 درصد در سه ماهه اول افزایش یافت و پس از شروع ضعیف در سال جاری، مخارج کالاها در اواخر سه ماهه اول افزایش یافت. خرده فروشی در ماه مارس بهتر از حد انتظار بود و 0.7% افزایش یافت، اما ما به دنبال پیشرفت فروش با نرخ ملایم 0.4% در ماه آوریل هستیم. به یاد داشته باشید، با توجه به گزارشهای اسمی خردهفروشی، بخشی از افزایش فروش آوریل به دلیل قیمتهای بالاتر خواهد بود.ما مدت هاست که به توانایی خانوارها برای ادامه هزینههای امسال هشدار دادهایم. بسیاری از خانوارها پساندازهای انباشته شده در طول همهگیری را تمام کردهاند و اکنون با هزینههای استقراض بهطور قابلتوجهی بالاتر و رشد درآمد (تعدیل شده بر اساس تورم) پایین تری مواجه هستند. داده های مربوط به هزینه ها همچنان شگفت انگیر بوده است، اما می بینیم که خانوارها به طور فزایندهای خرید را در اولویت قرار میدهند. نظرات به دست آمده از بخش صنعت در انتشار درآمدهای سه ماهه اول نیز بر ضعف مصرف کننده تاکید داشت. همه اینها می تواند از نظر داده های مخارج کلان نقض شود و همچنان رشد پایدار را نشان دهد، اما ما به دنبال کاهش تدریجی هزینه ها در طی سال جاری هستیم.

نمودار ۴ – تغییرات ماهانه در خرده فروشی

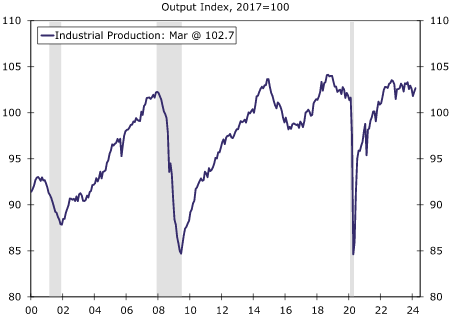

تولید صنعتی • پنجشنبه

بخش صنعت در بحبوحه شرایط سختتر اعتبار، افزایش هزینههای استقراض و به طور کلی افزایش نااطمینانی کلان همچنان تحت فشار قرار دارد. تولید، بخش عمده ای از خروجی که حدود سه چهارم تولید صنعتی کلی را تشکیل می دهد، اخیراً نشانه هایی از بهبود را نشان داده است. تولیدات صنعتی در ماه مارس به بالاترین سطح شاخص خود در 12 ماه گذشته رسید. دادههای دیگر از جمله نظرسنجی بخش تولید ISM در قلمرو رونق اقتصادی در ماههای اخیر و تثبیت سفارش های کالاهای بادوام نشان میدهد که شرایط در حال بهبود است یا حداقل بدتر نمیشود.

ما انتظار داریم تولید صنعتی در ماه آوریل 0.3٪ رشد کند. به دنبال بیشترین افزایش دو ماهه در تولید در هشت ماه گذشته، انتظار داریم یک افزایش ثابت تا نسبتاً مثبت داشته باشیم. خروجی معدن و خدمات رفاهی احتمالاً بی ثبات باقی مانده است. خدمات شهری فرارترین جزء تولید است و هوای گرمتر از حد متوسط در آوریل ممکن است باعث افزایش تولید در ماه گذشته شده باشد. در حالی که قیمت نفت در طول آوریل روند کاهشی داشت، تثبیت حدود 80 دلار در هر بشکه ممکن است تا حدودی از تولید معدن حمایت کند.

نمودار ۵ – تولید صنعتی

بررسی بین المللی

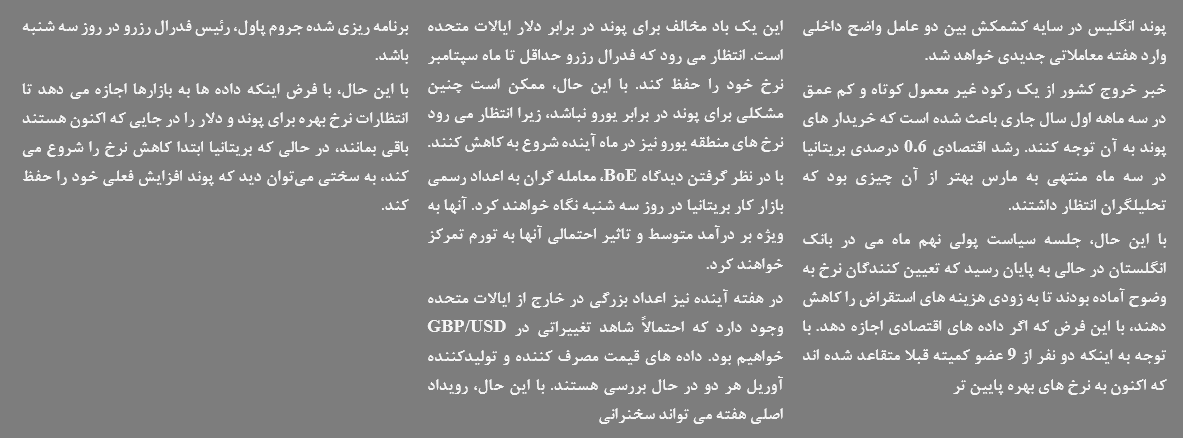

این یک هفته شلوغ دیگر برای بانک های مرکزی خارجی بود. بانک مرکزی انگلیس (BoE) در اعلامیه ای که به دقت مورد بررسی قرار گرفت، نرخ بهره خود را در این هفته روی 5.25 درصد ثابت نگه داشت، اما چشم انداز ضعیفی را ارائه کرد که نشان می دهد کاهش نرخ ها اکنون در حال نزدیک شدن است. BoE گفت که موضع محدودکننده سیاست پولی بر فعالیت در اقتصاد واقعی تأثیر می گذارد، منجر به نرم شدن بازار کار می شود و فشارهای تورمی را کاهش می دهد. این در پیش بینی های اقتصادی به روز شده BoE منعکس شده است. از نظر ما، پیشبینی تورم 1.9 درصدی در دو سال آینده نشان میدهد که BoE به کاهش بسیار نزدیک است، در حالی که پیشبینی تورم 1.6 درصدی در سه سال نشان میدهد که BoE ممکن است سریعتر از آنچه بازارها انتظار دارند، نرخ بهره را کاهش دهد. در یک تحول دیگر، سیاستگذار دومی به اردوی کاهش نرخ پیوست، زیرا سیاستگذاران با 7-2 رای به ثابت نگه داشتن نرخ ها در مقایسه با تقسیم رای 8-1 در جلسه قبلی رای دادند.

بریتانیا قبل از اعلام سیاست پولی بعدی بانک انگلستان در 20 ژوئن، دو نسخه دیگر از CPI و دو قرائت دستمزد دیگر را منتشر میکند. کاهش نرخ بهره در ژوئن احتمالاً مستلزم دادههای قیمت و دستمزد مطلوب است تا سه سیاستگذار دیگر BoE رأی خود را بتوانند تغییر دهند. در حالی که این نتایج امکان پذیر است، ممکن است محتمل نباشند. بنابراین، در حال حاضر، با چشمانداز فعلیمان راحت میمانیم که نشان میدهد بانک انگلستان در نشست آگوست خود یک کاهش اولیه 25 واحدی نرخ بهره را به 5 درصد ارائه میکند، نتیجهای که کاملاً توسط فعالان بازار قیمتگذاری میشود.

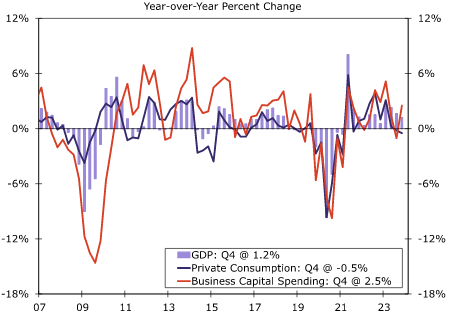

تحلیل یورو

ما همچنین 25 واحد کاهش نرخ را در ماه های نوامبر و دسامبر پیش بینی می کنیم که در مجموع 75 واحد کاهش می باشد، که بیشتر از 60 واحد است که در حال حاضر در قیمت گذاری بازار منعکس شده است. در نهایت، دادههای تولید ناخالص داخلی سهماهه اول بریتانیا پس از یک رکود فنی خفیف در نیمه دوم سال گذشته، بازگشت به رشد را نشان داد. تولید ناخالص داخلی سه ماهه اول نسبت نسبت به بازه سه ماهه 0.6 درصد افزایش یافت، بیش از حد انتظار، با افزایش مصرف خصوصی 0.2 درصدی و سرمایه گذاری تجاری 0.9 درصدی. اقتصاد همچنین سه ماهه اول را با رشد خوبی به پایان رساند زیرا تولید ناخالص داخلی مارس 0.4 درصد نسبت به ماه قبل افزایش یافت. فعالیت خدمات در طول ماه 0.5 درصد افزایش یافت، در حالی که تولید صنعتی 0.2 درصد افزایش داشت.

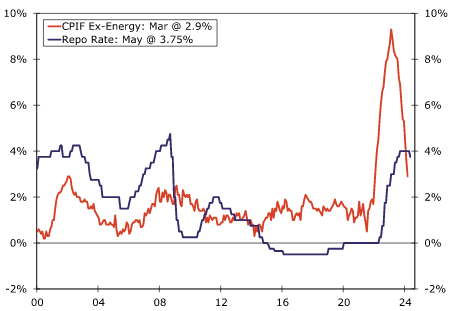

نمودار ۶ – نرخ بهره سوئد در مقابل تورم بدون احتساب انرژی

نمودار ۷ – تورم CPI مکزیک در مقابل نرخ بهره

در دیگر اخبار بانک مرکزی G10، این هفته بانک مرکزی استرالیا (RBA) نرخ خود را در 4.35 درصد ثابت نگه داشت و در مورد چشم انداز کاهش احتمالی نرخ ها هشدار داد. در بیانیه ای که پس از نشست سیاست پولی منتشر شد، مقامات خاطرنشان کردند که تورم – به ویژه تورم خدمات – کندتر از حد انتظار کاهش یافته و همچنان بالاست. در مورد ارائه کمک برای درک جلسات آتی، سیاستگذاران تکرار کردند که گمان میکنند مدتی طول میکشد تا تورم به طور پایدار در محدوده هدف قرار گیرد و افزودند که مراقب ریسکهای صعودی هستند. RBA همچنین پیشبینیهای اقتصادی خود را در این ماه بهروزرسانی کرد و در حالی که سیاستگذاران همچنان به پیشبینی بازگشت تورم به محدوده هدف 2 تا 3 درصد در میانمدت ادامه میدهند، اکنون فرض میکنند که این تحول میتواند در محیطی رخ دهد که نرخ بهره در سال آینده برای مدت طولانی تری حفظ شود. با توجه به چشم انداز رشد ضعیف، ما همچنان فکر میکنیم که کاهش 25 واحدی اولیه نرخ در ماه نوامبر امکانپذیر است، اگرچه می پذیریم که کاهش نرخ RBA به سال آینده می تواند به تاخیر بیافتد.

بانک مرکزی سوئد همچنین تصمیم سیاست پولی خود را در این هفته اعلام کرد و چرخه تسهیل پولی را با کاهش 25 واحدی نرخ بهره به 3.75 درصد آغاز کرد. بیانیه همراه نیز در کل لحن داویشی داشت و بانک مرکزی به کاهش تورم، تعدیل رشد دستمزدها و فعالیت های اقتصادی ضعیف اشاره کرد. بانک Riksbank اعلام کرد که در صورت ادامه روند مطلوب تورم، نرخ بهره میتواند دو بار دیگر در سال جاری کاهش یابد. در حالی که ما موافقیم که Riksbank در حال حاضر با احتیاط تنها با یک کاهش 25 واحدی در سه ماهه سوم حرکت می کن ، دو کاهش 25 واحدی نرخ بهره را در سه ماهه چهارم پیشبینی میکنیم، زیرا تورم سوئد به هدف نزدیکتر میشود و بانک مرکزی اروپا به طور بالقوه سرعت تعدیل سیاست پولی خود را بیشتر میکند.

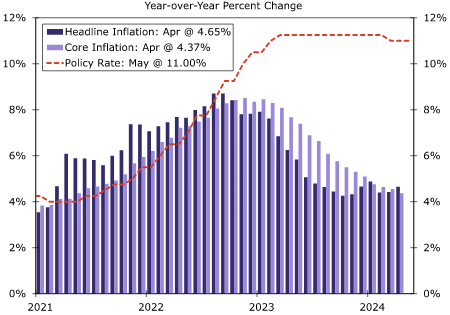

بانک مرکزی مکزیک، Banxico، نرخ بهره خود را در نشست این هفته ثابت نگه داشت، در حالی که بیانیه همراه آن تا حدودی لحن هاوکیش داشت. بانکیکو گفت که تورم خدمات احتمالاً پایدارتر از حد انتظار خواهد بود و پزو ضعیف تر یک ریسک صعودی برای تورم. بانک مرکزی همچنین پیش بینی CPI خود را افزایش داد و اکنون تورم 4.0 درصدی را تا پایان سال 2024 در مقایسه با 3.6 درصد قبلی پیش بینی می کند. از نظر آخرین داده های تورم، CPI آوریل متفاوت بود. تورم هدلاین نسبت به مدت مشابه سال قبل کمی بیشتر از پیشبینیها افزایش یافت و به 4.65 درصد رسید، اما تورم اصلی و خدمات هر دو کند شدند و به ترتیب به 4.37 درصد و 5.21 درصد رسیدند. در حالی که پیش بنی اصلی ما این است که Banxico با کاهش 25 واحدی نرخ بهره در نشست ژوئن خود، تسهیلات را از سر بگیرد، ما ریسک ها را به سمت یک توقف دیگر ارزیابی می کنیم.

در نهایت، بانک مرکزی برزیل در اعلامیه سیاست پولی خود در ماه می به سرعت پایینتری برای تسهیل روند کاهشی بسنده کرد. در تصمیمی تقسیم شده، بانک مرکزی نرخ سلیک خود را 25 واحد کاهش به 10.50 درصد کاهش داد، کمتر از کاهش 50 واحدی نرخ که قبلا ارائه کرده بود، و همچنین کمتر از آن چیزی که به طور موقتی در اعلامیه مارس اعلام کرده بود. بانک مرکزی اعلام کرد که چندین معیار اصلی تورم بالاتر از هدف بوده و برآوردهای تورم در حال بیثبات شدن است. بانک مرکزی با اشاره به لغزش اخیر در سیاست مالی، اضافه کرد که سیاست مالی معتبر به تثبیت تورم کمک می کند و بر مسیر نرخ تاثیر می گذارد. در ادامه، انتظار داریم که بانک مرکزی در جلسات بعدی به کاهش نرخ بهره با نرخ ثابت 25 واحد در هر جلسه ادامه دهد.

چشم انداز جهانی

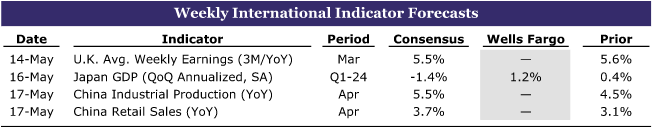

میانگین درآمد هفتگی بریتانیا • سه شنبه

دادههای نیروی کار بریتانیا که سهشنبه آینده منتشر می شود، بینشی در مورد تحولات اخیر در پویایی بازار کار و همچنین روند دستمزدها و در نتیجه فشارهای تورمی به فعالان بازار ارائه میکند. سیاستگذاران بانک مرکزی انگلیس (BoE) در گزارش سیاست پولی خود در ماه می خاطرنشان کردند که بازار کار هنوز نسبتاً با توجه به استانداردهای تاریخی قوی است، اما در حال کاهش است و رشد دستمزد ممکن است کاهش یابد. رشد دستمزدها به طور کلی در ماههای اخیر کند شده است، اگرچه احتمالاً راه طولانی ایی باقی مانده است تا سیاستگذاران BoE با سرعت کلی رشد احساس راحتی کنند. برای سه ماه منتهی به فوریه، متوسط رشد درآمد هفتگی در 5.6٪ سالانه ثابت ماند و همان اندازه بدون احتساب پاداش به 6.0٪ کاهش یافت. انتظار می رود در هفته آینده، این معیارهای رشد دستمزد به ترتیب به 5.5 درصد و 5.9 درصد کاهش یابد. پیشبینیهای اقتصادی بهروزشده BoE برای ماه می همچنین نشان داد که انتظار میرود رشد پرداختهای بخش خصوصی در نیمه اول سال جاری کاهش یابد. در حالی که در بحبوحه تلاشهای مداوم برای رسیدگی به نرخهای پایین پاسخدهی به نظرسنجی و اینکه برخی ابهامها در مورد دادههای بازار کار بریتانیا وجود دارد، به نظر میرسد که داستان کلی تعدیل بازار کار و کاهش تدریجی رشد دستمزد همچنان پابرجاست.

در مورد پیامدهای سیاست پولی، ما معتقدیم که سیاست گذاران BoE می خواهند شاهد ادامه کاهش فشار قیمت و دستمزد قبل از کاهش نرخ بهره باشند و ما به دنبال کاهش اولیه 25 واحدی به 5.00 درصد در نشست آگوست خود هستیم. با توجه به آنچه گفته شد، اگر در کوتاه مدت پیشرفت قابل توجهی در مورد تورم و رشد دستمزد حاصل شود، می تواند شانس کاهش زودهنگام ژوئن را افزایش دهد.

نمودار ۸ – قیمت مصرف کننده و دستمزد

| تحلیل پوند |

| تولید ناخالص داخلی ژاپن • پنجشنبه |

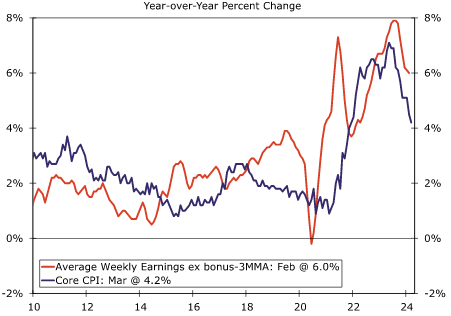

گزارش هفته آینده سه ماهه اول تولید ناخالص داخلی ژاپن، نحوه عملکرد اقتصاد در آغاز سال 2024 را نشان می دهد. رشد اقتصادی ژاپن در سه ماهه پایانی سال 2023 بسیار کم بود و با سرعت سالانه 0.4 درصد رشد کرد. انتظار میرود این رشد اقتصادی ملایم در طول سه ماهه اول روند معکوس داشته باشد و اقتصاددانان اجماع انتظار کاهش 1.4 درصدی به طور سالانه در اقتصاد ژاپن را دارند. فعالان بازار همچنین به جزئیات اساسی این داده – یعنی مخارج مصرفکننده و تجاری – علاقهمند خواهند بود تا ببینند که آیا رشد ملایم در بخشهای خاص متمرکز شده است یا به صورت گستردهتر در بخش های دیگر مشهود است. اقتصاددانان در حال حاضر انتظار دارند که هزینه های مصرف کننده در سه ماهه اول کاهش یابد، هرچند با سرعت کمی کمتر از سه ماهه چهارم. همچنین انتظار میرود که مخارج تجاری در سه ماهه اول کاهش یابد و تا حدی افزایش مشاهده شده در سه ماهه چهارم را معکوس کند.

به نظر ما، انتظار نداریم که انتشار تولید ناخالص داخلی هفته آینده چشم انداز سیاست پولی بانک مرکزی ژاپن (BoJ) را تغییر دهد. داده رشد ملایم انتظار ما را از سیاستگذاران بانک مرکزی ژاپن برای اتخاذ رویکردی بسیار تدریجی و محتاطانه برای عادی سازی سیاست پولی برآورده می کند. در حال حاضر، ما از دیدگاه خود برای اینکه بانک مرکزی تا اکتبر صبر کند تا محدوده نرخ سیاستی خود را 10 واحد به 0.10٪ – 0.20٪ افزایش دهد، راحت هستیم.

| نمودار ۹ – رشد تولید ناخالص داخلی ژان |

| فروش خرده فروشی و تولید صنعتی چین • جمعه |

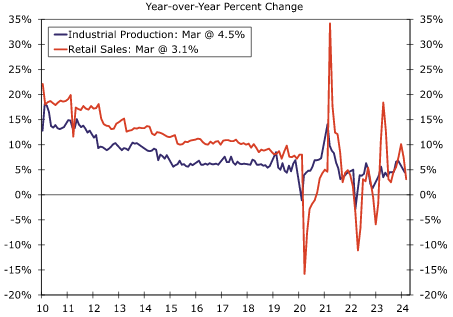

دادههای خردهفروشی و تولید صنعتی هفته آینده در ماه آوریل، اطلاعات اولیهای از وضعیت اقتصاد چین در آغاز سه ماهه دوم ارائه میکند. در حالی که اقتصاد در سال 2024 شروع خوبی داشت، دادههای اقتصادی اخیر کمی متفاوتتر بوده است. تا آن مرحله، PMI های رسمی تولیدی و غیرتولیدی در سه ماهه اول قبل از تغییر مسیر در آوریل، مقداری بهبود را نشان دادند. آخرین داده های تولید صنعتی و خرده فروشی نیز دارای نوسان بودند. در ماه مارس، رشد تولید صنعتی به 4.5 درصد نسبت به مدت مشابه سال قبل کاهش یافت و رشد خرده فروشی نیز به 3.1 درصد کاهش یافت. اقتصاددانان انتظار دارند که هر دو معیار تا حدودی در آوریل بهبود یافته و تولید صنعتی رشد 5.5 درصدی سالانه و خرده فروشی رشد 3.7 درصدی را نشان دهند

با نگاهی به تصویر بزرگتر، ما انتظار داریم که قدرت اخیر در اقتصاد چین در ادامه سال جاری و 2025 به تدریج کاهش یابد. از نظر ما، چالش های ساختاری در بخش املاک و روندهای جمعیتی به عنوان یک باد مخالف در رشد در طول زمان اثر خود را خواهند گذاشت. بر این اساس، ما به دنبال کاهش رشد سالانه تولید ناخالص داخلی چین به 5.1 درصد در سال 2024 هستیم، قبل از کاهش بیشتر به 4.3 درصد در سال 2025.

| بررسی اعتبار |

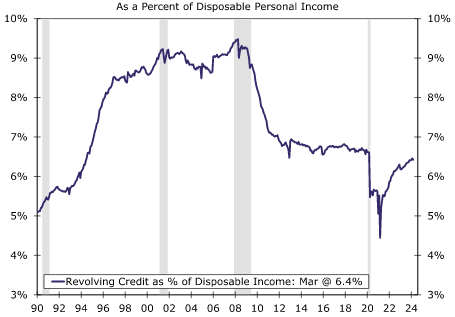

با وجود کاهش رشد درآمد قابل تصرف واقعی، هزینه های مصرف کننده در چند ماه گذشته ثابت بوده است.

| نمودار ۱۰ – تولید صنعتی و خرده فروشی |

| برای تأمین مخارج زندگی، خانوارها کمتر از درآمد ماهانه خود را ذخیره کرده اند. نرخ پسانداز شخصی در ماه مارس به 3.2 درصد کاهش یافت، یا پایینترین میزان از اواخر سال 2022. عقبنشینی پسانداز با افزایش مداوم سطح اعتبارات مصرفی در گردش همزمان شده است، که نشان میدهد خانوارها نیز از کارتهای اعتباری خود برای حفظ هزینهها استفاده میکنند. بر اساس سالانه، بدهی کارت اعتباری در ماه مارس 8 درصد افزایش یافت که دو برابر میانگین رشد سالانه آن در سال 2019 است. با توجه به سابقه بالای رکوردهای APR کارت های اعتباری و به طور کلی هزینه های وام بالا، این افزایش شدید نگران کننده است. آیا خانواده ها نشانه هایی از استرس را نشان می دهند؟ |

همانطور که در یک گزارش ویژه اخیر اشاره کردیم، افزایش بدهی کارت اعتباری در زمینه افزایش درآمد اسمی قابل تصرف (نمودار) کمتر تهدید کننده به نظر می رسد. این نسبت با 6.4 درصد در ماه مارس، امروز کمتر از هر نقطه ای در طول 25 سال قبل از همه گیری است. بنابراین، در حالی که سطح اعتبارات مصرفی در گردش افزایش یافته است، درآمد نیز افزایش یافته است. در مجموع، این معیار نشان میدهد که توانایی بخش خانوار برای رسیدگی به بدهیهای خود به طور معناداری بدتر نشده است.

| نمودار ۱۱ – اعتبار در گردش مصرف کننده |

| نمودار ۱۲ – درصد خالص بانک هایی که استاندارد های وام دهی را سخت تر کردند |

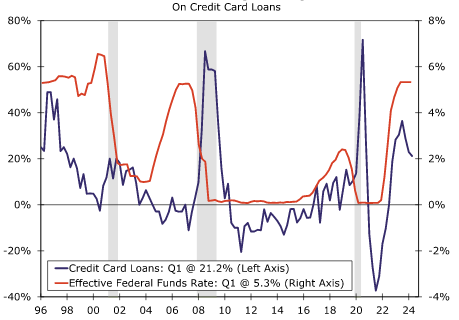

گفته می شود، مصرف کنندگان از گزند نرخ های بهره بالاتر در امان نبوده اند. سهم درآمد قابل تصرفی که خانوارها هر ماه به هزینههای بهره غیر وام مسکن اختصاص میدهند (مانند پرداخت سود کارتهای اعتباری، وامهای خودرو، وامهای دانشجویی و غیره) بالاترین میزان از زمان بحران مالی در سال 2008 است. بدهی بالاتر هزینه های خدمات این پتانسیل را دارد که هزینه های اختیاری را از بین ببرد. علاوه بر این، نرخ های بزهکاری در کارت های اعتباری و وام های خودرو از هنجارهای قبل از همه گیری فراتر رفته است.

این نشانه های استرس توسط بانک ها نادیده گرفته نشده و حتی پیش بینی شده است. همانطور که در نمودار بالا نشان داده شده است، درصد خالص بانکهای تجاری که استانداردهای وامهای کارت اعتباری را سختتر میکنند در سه ماهه چهارم-2022 به محدوده مثبت رسیده است. به بیان دیگر، تعداد بانکهایی که گزارش دادند که دسترسی به کارتهای اعتباری را سختتر می کنند نسبت به بانک هایی که این کار را انجام ندادند افزایش یافته است.

این سخت تر شدن زمانی رخ داد که فدرال رزرو تهاجمی ترین چرخه افزایش نرخ بهره خود را از دهه 1980 آغاز کرد.

با این حال، آخرین نظرسنجی افسر ارشد وام نشان می دهد که درصد خالص بانک هایی که استانداردهای سخت تر کارت های اعتباری را اعمال می کنند برای سه فصل متوالی کاهش یافته است. این حرکت پایین نشان می دهد که بانک ها نسبت به رفاه مالی بخش خانوار ها مطمئن تر شده اند، زیرا رشد درآمد اسمی ثابت در سال گذشته به ثبات خانوار ها در میان نرخ های بهره بالا کمک کرده است. با این حال، شتاب در درآمد اسمی در حال کاهش است، که نشان می دهد مصرف کنندگان ممکن است در ماه های آینده با تصمیم های سخت تری برای خرج کردن مواجه شوند.

راه من

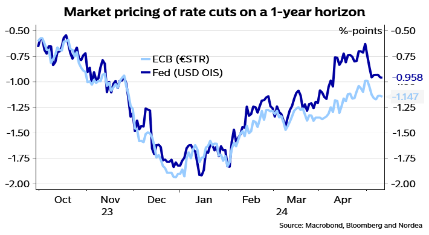

بازارها این سوال را مطرح میکنند که اگر فدرال رزرو در وضعیت فعلی خود بماند، بانک مرکزی اروپا چند بار میتواند نرخ بهره را کاهش دهد. به نظر ما این احتمال وجود دارد که بانک مرکزی اروپا صرف نظر از آنچه فدرال رزرو انجام می دهد مجموعه ای از کاهش ها را انجام دهد، اما این بانک به طور طبیعی از حرکت های سریع و قابل توجه بازار در امان نیست.

ارتباط در قیمت گذاری تغییرات نرخ بین بانک مرکزی اروپا و فدرال رزرو در بازارهای مالی قوی باقی مانده است. درست است که در یک ماه گذشته یک ضعف جزئی وجود داشته است. در حالی که تعداد کاهش نرخ بهره تا پایان سال توسط بانک مرکزی اروپا و فدرال رزرو در اوایل سال جاری تقریباً برابر بوده است، شکافی حدود یک کاهش کمتر ظاهر شده. با این حال، قیمت گذاری بازار همچنان نشان دهد این انتظار وجود دارد که نرخ بهره بانک مرکزی اروپا و فدرال رزرو نمی توانند در آینده بیش از این نسبت به هم منحرف شوند (البته سطح بالای نرخ معیار فدرال رزرو در حال حاضر 150 واحد در بالاتر از نرخ سپرده بانک مرکزی اروپا است). برخی ارتباط بین نرخ های بانک مرکزی اروپا و فدرال رزرو را حتی بیشتر می دانند و این سوال را مطرح می کنند که آیا بانک مرکزی اروپا می تواند قبل از فدرال رزرو شروع به کاهش نرخ کند. ECB واقعاً چقدر به آنچه فدرال رزرو انجام می دهد متعهد است؟

نمودار ۱ – قیمت گذاری در بازار برای کاهش نرخ بهره فدرال رزرو و بانک مرکزی اروپا تقریباً در حال تغییر است

پاسخ کوتاه این است که بانک مرکزی اروپا تصمیمات سیاست پولی را بر اساس چشم انداز اقتصادی و تورمی منطقه یورو اتخاذ می کند، نه با هماهنگی فدرال رزرو. با این حال، سیاست پولی از طریق شرایط تامین مالی گسترده تر به اقتصاد واقعی منتقل می شود و با توجه به اهمیت تصمیمات فدرال رزرو برای نرخ های مالی در بازارهای مالی جهانی، کاری که فدرال رزرو انجام می دهد اثراتی بر چشم انداز منطقه یورو نیز دارد.

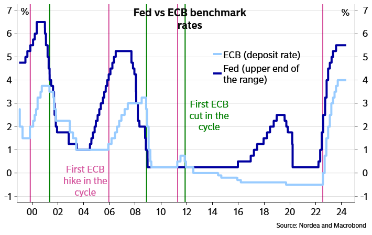

درست است که بانک مرکزی اروپا معمولاً در گذشته در چرخه های سیاست پولی خود از فدرال رزرو عقب تر بوده است، با این حال، این عمدتا به دلیل این واقعیت است که اقتصاد ایالات متحده اغلب در چرخه اقتصاد جهانی پیشرو می باشد، در حالی که منطقه یورو عقب تر از فدرال رزرو همیشه حرکت می کند. اگر چنین باشد، طبیعی است که فدرال رزرو زودتر از بانک مرکزی اروپا حرکت خودش را انجام دهد. همچنین درست است که فدرال رزرو معمولاً نسبت به بانک مرکزی اروپا سریعتر به تغییرات چشم انداز اقتصادی واکنش نشان می دهد.

نمودار ۲ – بانک مرکزی اروپا معمولاً در تغییرات نرخ بهره از فدرال رزرو عقب افتاده است

این

چرخه اما با چرخه متوسط دیگه بسیار متفاوت بوده است. اقتصاد منطقه یورو در سال های

گذشته به شدت تحت تأثیر نیروهای مخالف اقتصادی مانند بحران انرژی و حمله روسیه به

اوکراین قرار گرفته است. محیط ضعیف اقتصادی منطقه یورو با کاهش پایدار تر تورم

مطابقت دارد و به بانک مرکزی این امکان را می دهد که کاهش نرخ بهره را در مقایسه

با وضعیت بسیار قوی تر اقتصاد ایالات متحده آغاز کند. در نتیجه، ما همچنان معتقدیم که بانک مرکزی اروپا کاهش نرخ بهره را در ژوئن آغاز خواهد کرد و به دنبال آن حرکت های 25 واحدی در آینده انجام خواهد شد. برای فدرال رزرو، ما هنوز شاهد قیمت گذاری اولین کاهش در ماه سپتامبر هستیم. به تعویق انداختن دیگر اولین کاهش بیشتر فدرال رزرو به آینده به طور خودکار باعث تغییر در پیش بینی بانک مرکزی اروپا نمی شود. در واقع، ما بیش از یک سال است که اولین کاهش نرخ بهره بانک مرکزی اروپا را برای تابستان آینده پیشبینی کردهایم.

اگر فدرال رزرو تغییری در نرخ ایجاد نکند، بانک مرکزی اروپا چه مدت میتواند به کاهش ادامه دهد؟

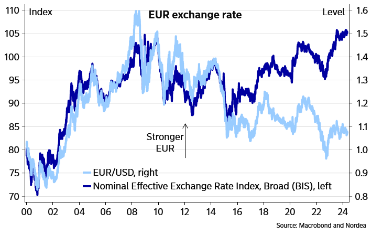

اگر چشم انداز ایالات متحده نرخ فدرال رزرو را به طور نامحدود بدون تغییر نگه داشت، بانک مرکزی اروپا تا چه مدت می تواند به کاهش نرخ پایه خود ادامه دهد؟ یک پاسخ ساده این است که تا زمانی که بانک مرکزی اروپا به این نتیجه برسد که برای تثبیت تورم هدف 2 درصدی در میان مدت، به نرخ پایین تری نیاز است. بدیهی است که اگر انحراف مسیرهای سیاستی منجر به سقوط ارزش پول یورو شود، چنین حرکاتی به شدت عدم اطمینان را در اقتصاد منطقه یورو افزایش میدهد و پیامدهایی بر چشمانداز تورم منطقه یورو خواهد داشت. حرکت های بزرگ و سریع ارز بدون شک باعث می شود که بانک مرکزی اروپا چرخه کاهش نرخ خود را در تلاش برای تثبیت ارز متوقف کند.

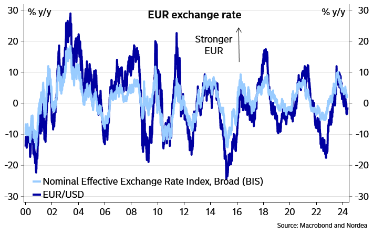

با این حال، ما به موقعیتی نزدیک نیستیم که یورو به سرعت یا به میزان قابل توجهی تضعیف شود. درست است، EUR/USD کمتر از سطوحی است که به طور متوسط در 10 سال گذشته بوده است. با این حال، شاخص نرخ ارز یورو نزدیک در بالاترین میزان خود در تاریخ ارز واحد است و در سال گذشته در واقع تقویت شده است. نقطه شروع بالا طبیعتاً هیچ محافظتی در برابر تضعیف سریع در آینده نیست، اما تا زمانی که فقط فدرال رزرو است که نرخ بهره را در سطح بالا نگه می دارد، در حالی که اکثر بانک های مرکزی دیگر در حال کاهش نرخ هستند، به سختی می توان سقوط گسترده ای را در بانک مرکزی مشاهده کرد. ارزش یورو، حداقل نه تنها توسط مسیرهای متفاوت نرخ بانک مرکزی هدایت شود.

نمودار ۳ – یورو در حال حاضر بسیار قوی است، نه ضعیف

نمودار ۴ – اگرچه یورو در برابر دلار آمریکا ضعیف شده است، اما در مقابل سایر ارزها تقویت شده است

بانک مرکزی اروپا برای مدتی تحلیل حساسیت ارز ضعیف تر را در پیش بینی های کارکنان خود لحاظ نکرده است، اما یکی از موارد مربوط به سال 2016 حاکی از تضعیف تدریجی 10 درصدی یورو در برابر دلار در افق پیش بینی در مقایسه با پیش بینی اصلی است، با فرض تضعیف ارزش حدود 5 درصد در شاخص نرخ موثر ارز. چنین حرکاتی بی اهمیت نخواهد بود، اما تحلیل های حساسیت مملو از عدم قطعیت است و احتمالاً در صورت حرکت های سریع تر تأثیر متفاوت خواهد بود.

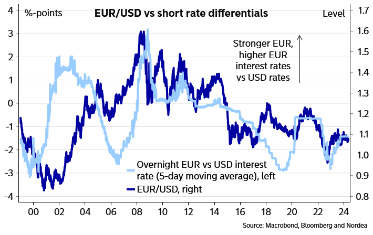

لین، اکونومیست ارشد، در واقع پیشنهاد کرده است که اگر یورو ضعیفتر، ناشی از نرخهای سیاست پولی بالاتر ایالات متحده در مقایسه با منطقه یورو باشد، بازده اوراق قرضه بالاتر ایالات متحده احتمالاً فشار صعودی بر بازده اوراق در منطقه یورو وارد میکند، که میتواند به تأثیر کلی بر روی آن منجر شود. اقتصاد منطقه یورو نسبتاً مهار شده است. بنابراین، می توان استدلال کرد که حتی اگر ارز به دلیل کاهش نرخ های بانک مرکزی اروپا تضعیف شود، اثرات سرریز نرخ های بالای ایالات متحده می تواند بر بازده یورو و انتظارات نرخ بهره فشار صعودی وارد کند و کاهش نرخ های بانک مرکزی اروپا را در کاهش نرخ یورو کمتر موثر کند. نکته اصلی این است که مطمئن نیستیم که حتی یک تضعیف آشکار یورو، جدا از سقوط کامل، چرخه کاهش نرخ بهره بانک مرکزی اروپا را متوقف کند یا خیر. همچنین دور از یقین است که مسیرهای سیاست بانک مرکزی اروپا و فدرال رزرو به سقوط یورو در مقابل حتی دلار منجر شود، زیرا تفاوت نرخ بهره محرک ثابتی برای ارزها نیست.

در نهایت، حتی یک نگاه دقیق تر به تاریخچه کوتاه بانک مرکزی اروپا نشان می دهد که نرخ بانک مرکزی اروپا می تواند حتی به میزان قابل توجهی از فدرال رزرو منحرف شود. در سال 2008، بانک مرکزی اروپا در بحبوحه بحران مالی، نرخ بهره را افزایش داد، حتی اگر فدرال رزرو در سال گذشته نرخ بهره را به میزان 225 واحد کاهش داد. در سال 2011، بانک مرکزی اروپا بدون هیچ حرکتی از سوی فدرال رزرو، دو بار نرخ بهره را افزایش داد و در سالهای 2015 و 2016، بانک مرکزی اروپا با وجود شروع چرخه افزایش نرخ بهره توسط فدرال رزرو، دو بار کاهش داد که طی آن نرخها در نهایت 225 واحد افزایش یافت.

ما همچنان متقاعد هستیم که بانک مرکزی اروپا یک سری کاهش نرخ بهره را در سال جاری انجام خواهد داد، حتی اگر فدرال رزرو کاهش بیشتر خود را به تعویق بیندازد. همانطور که گفته شد، حرکت های قابل توجه در بازارهای مالی بر بانک مرکزی اروپا نیز تأثیر می گذارد، و اگر یورو به سرعت و به طور قابل توجهی تضعیف شود – نه قیمت پایه ما – بانک مرکزی اروپا را در مورد کاهش بیشتر نرخ ها مرددتر می کند.

نمودار ۵ – تفاوت نرخ بهره برای حرکت FX مهم است اما همیشه عامل تعیین کننده نیست

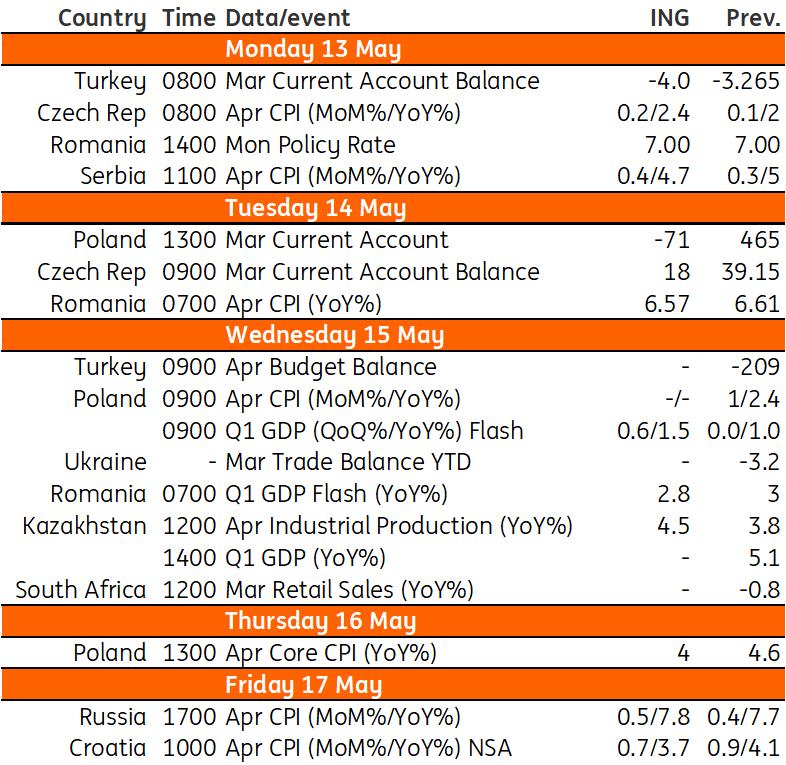

رویداد های مهم برای بازار های نوظهور:

نویسنده:صبا لطیفی

Shadii_trading_fundamental

دیدگاه ها و پرسش ها

تعداد دیدگاه های این صفحه 0 تعداد کل دیدگاه ها: 11,696شما اولین دیدگاه را ثبت کنید!

دیدگاه شما

دیدگاه ها و پرسش ها

دیدگاه خود را با ما به اشتراک بگذارید

ثبت اولین دیدگاه

با تبادل تجربه و نظر زمان بخرید

پاسخگویی حداکثر 30 دقیقه کاری

جهت ارسال کامنت لطفا به سایت وارد شوید