شماره 11 27اسفندماه یک شنبه

تحلیل اقتصادی آمریکا و جهان (بخش اول)

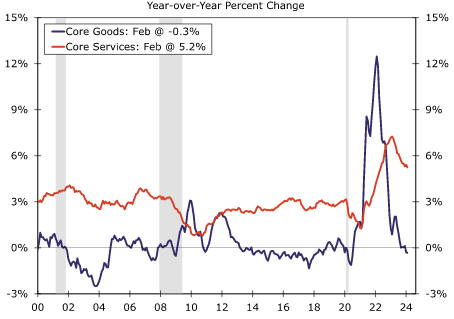

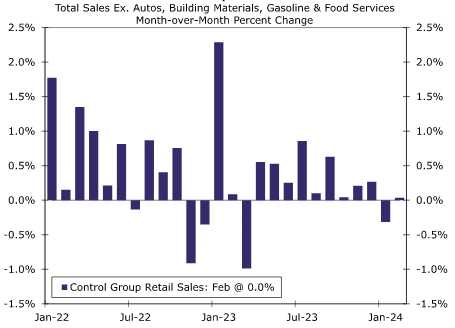

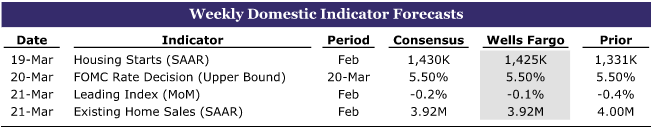

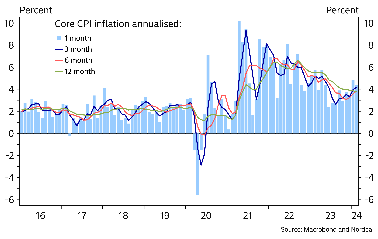

| سخت تر کدوم می باشد؟ متعادل کردن تخم مرغ یا اقتصاد؟ یکی از ویژگی های مجله LIFE در سال 1945 توصیف «شوق تعادل تخم مرغ» در میان جمعیت پایتخت موقت چین، چونگ کینگ، بود که باعث شد مردم آنجا «توجه شگفت انگیز خود را به این پیشنهاد معطوف کنند که تخم مرغ ها در لیچون، روی قسمت انتهایی می ایستند». روز بهار آلبرت انیشتین اولین شکاک به این مفهوم بود، و علیرغم تلاش های نسل های بعدی فیزیکدانان برای نادیده گرفتن این ایده که کج شدن سیاره مزیت خاصی را نشان نمی دهد، عمل متعادل کردن تخم ها تا به امروز ادامه دارد. امسال، اولین روز بهار در نیمکره شمالی این سه شنبه، اتفاقاً اولین روز از نشست FOMC رخ خواهد داد. سیاست گذاران بدون شک مسئله تعادل را سخت ترین موضوع اعلام می کنند. در واقع، پاول، رئیس فدرال رزرو، در طول گزارش سیاست شش ماهه خود به کنگره در هفته گذشته، به طور خاص در این مورد صحبت کرد و گفت: «از آنجایی که قدرت بازار کار کاهش یافته و پیشرفت در تورم ادامه دارد، خطرات برای دستیابی به اهداف اشتغال و تورم ما در حال حرکت به سمت تعادل بهتر است.» این روند به سمت کاهش تورم دست نخورده باقی مانده است، اما دو گزارش اخیر CPI نشان می دهد که شیب این روند کمی کمتر شده است. گزارش CPI فوریه که در اوایل این هفته منتشر شد نشان داد که رشد قیمت اصلی با افزایش اجزای نوسانی مانند خودروهای دست دوم و بلیط هواپیما تقویت شده است. با افزایش 0.4 -درصدی اجاره بهای معادل مالکان، تورم مسکن کاهش یافت. این واقعیت که کاهش تورم خدمات بیشتر از تورم کالاها طول می کشد، برای FOMC نگران کننده است. بخشی از مشکل در کاهش تورم، عدم تعادل در بخش مصرف کننده است که تقاضا همچنان قوی است. وقتی تقاضا برای اقلام کالا باشد، اکنون که زنجیره های عرضه جهانی تا حد زیادی بهبود یافته و موجودی ها بازسازی شده اند، روی قیمت ها تاثیر چندانی ندارد. اما تا آنجایی که تقاضا برای خدمات است، مشکلات عرضه نیروی کار محدود به توضیح اینکه چرا کاهش قیمت خدمات بیشتر طول کشیده است کمک می کند. ارقام خرده فروشی ماه فوریه در روز پنجشنبه این هفته منتشر شد و هزینه خدمات به طور گسترده در آن گزارش گنجانده نشده است. با این حال، ما نشانه ای از تقاضای خدمات را از فروش در بارها و رستوران ها، سومین نوع فروشگاهاین مکان ها در طول ماه رشد 0.4 درصدی در دریافت ها داشته اند. بقیه گزارش خیلی دلگرم کننده نبود. پس از یک داده نرم در ژانویه، ما امیدوار بودیم که در فوریه بهبود شدیدتری داشته باشیم، اما معیار فروش “گروه کنترل” در فوریه ثابت بود. این نیز ضعیفتر از آنچه پیشبینی میکردیم بود، اگرچه با یک بازنگری صعودی ملایم تا ژانویه همراه بود. با توجه به اینکه این آمار خردهفروشی در تخمینهای مخارج شخصی گستردهتر لحاظ میشود، نتیجه تا حدودی مشخص است، و اگر چیزی وجود داشته باشد، نشاندهنده ریسک رو به پایین برای هزینههای مصرفکننده در سه ماهه اول است. با کاهش برخی نوسانات ماهانه، فروش گروه کنترل به طور متوسط در سه ماه گذشته ثابت بوده است. رشد مخارج مصرفکننده تعدیلکننده است، موضوعی که در نظرسنجی مصرفکننده این هفته نیز مشهود بود، که نشان میداد مطالعه اولیه در مورد احساسات از 76.9 در فوریه کمی پایینتر به 76.5 در ماه مارس رسیده است. تولیدکنندگان در طول یک سال گذشته موفق شدهاند تولید را برای تطابق با دفتر سفارش رزرو شده محدود کنند. آخرین گزارش تولید صنعتی جهش 0.8 درصدی در تولید کارخانه را در فوریه نشان داد، اما پس از تجدید نظر نزولی که در ژانویه رخ داد، کاهش تولید در آن ماه به 1.1 درصد رسید. این بدان معناست که آخرین افزایش ماهانه فقط تا حدی کاهش ماه ژانویه را دنبال می کند. طوفان های زمستانی مقصر این تجدید نظر بودند. بهار زمانی برای شروع های جدید است و ما احتمالات تازه ای را در برخی از داده های کمتر درخشان این هفته می بینیم. ممکن است در نهایت به ایجاد تعادل مورد نیاز برای کاهش تورم به هدف 2.0 درصدی فدرال رزرو کمک کند. |

نمودار ۱ – شاخص CPI کالا ها و خدمات اصلی

نمودار ۲ – گروه کنترل خرده فروشی

چشم انداز ایالات متحده آمریکا

شروع ساخت و ساز مسکن• سه شنبه

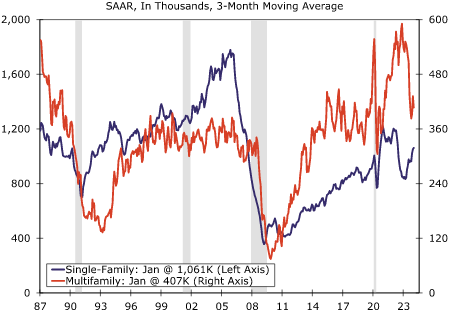

کل شروع ساخت و ساز مسکن در ژانویه تقریباً 15 درصد کاهش یافت زیرا بخش های وسیعی از کشور شرایط آب و هوایی نامساعدی را تجربه کردند که مانع از فعالیت ساخت و ساز مسکونی شد. ضعف در هر دو گروه تک و چند خانواری مشاهده شد. مجوزهای تک خانواری در ژانویه 1.6 درصد افزایش یافت و اکنون تقریباً 36 درصد بیشتر از ابتدای ژانویه 2023 است. این بهبود نشان می دهد که سازندگان خانه به دلیل توانایی آنها در افزایش تقاضا از طریق تخفیف قیمت، کاهش نرخ وام مسکن و سایر مشوق های فروش، در فروش آینده مطمئن تر می شوند. داده های چند خانواری همچنان قوی است و توسط پروژه هایی که در سال 2022 قبل از شروع کمپین افزایش نرخ بهره فدرال رزرو وجود داشت حمایت می شود. با این حال، اخیراً، ساخت و ساز چندخانواره در پاسخ به محیط نرخ بالا و افزایش نرخ خالی آپارتمان ها عقب نشینی کرده است. عقب نشینی با کاهش جریان در شروع ساخت و ساز و مجوزهای چند خانواده در طول سال 2023 مشهود است، که از تعدیل در عرضه ورودی خبر می دهد.

برای ماه فوریه، ما به دنبال یک اصلاح جزئی در فعالیت با افزایش کل ساخت 7.1 درصدی به 1425 هزار واحد در سال هستیم. شاخص بازار مسکن NAHB برای سومین ماه متوالی در ماه فوریه افزایش یافت زیرا سازندگان نسبتاً نسبت به فروش مطمئنتر شده اند –

نمودار ۳ – شروع ساخت و ساز منازل تک و چند خانواری

و همچنان شاهد افزایش ترافیک خریداران هستند.

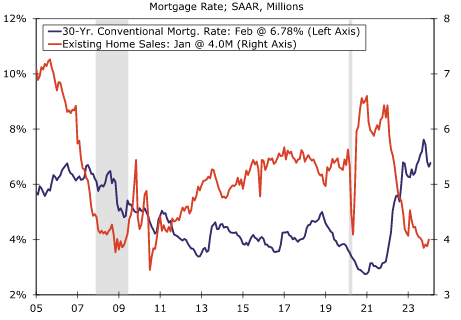

شاخص فروش خانه های موجود • پنجشنبه

فروش خانه های موجود در سال 2024 با وضعیت مثبتی آغاز شد و 3.1 درصد بهبود یافت و به سرعت سالانه 4.0 میلیون واحد در ژانویه رسید که یک بهبود متوسط نسبت به پایین ترین دوره ماه دسامبر و سریع ترین سرعت از آگوست گذشته بود. برخلاف فروش خانه های جدید که در زمان امضای قرارداد محاسبه می شود، فروش خانه های موجود در زمان بسته شدن محاسبه می شود و بنابراین ممکن است محیط نرخ وام مسکن فعلی را منعکس نکند. ما شاهد بهبود قابل توجهی در نرخهای وام مسکن در چند ماه گذشته بودهایم که میانگین نرخ وام مسکن ثابت 30 ساله در این هفته به 6.7 درصد رسیده است که از نزدیک به 7.8 درصد در اکتبر گذشته کاهش یافته است. با این اوصاف، شاخص فروش مسکن در انتظار فروش به طور غیرمنتظره ای 4.9 درصد در ژانویه کاهش یافت و نشان دهنده کاهش نسبتاً پایین فعالیت فروش خانه موجود در فوریه است. ما به دنبال کاهش 2.0 درصدی فروش خانه های موجود در ماه گذشته هستیم که به سرعت سالانه 3.92 میلیون واحدی می رسد. اگرچه کاهش هزینههای تامین مالی، افزایش عرضه و چشمانداز رشد اقتصادی روشنتر میتواند به فروش خانه کمک کند تا از رکود شدیدی که در دو سال گذشته تجربه کردهایم دوری کند، اما بهبود احتمالاً به دلیل شرایط نامطلوب مقرونبهصرفه ناشی از افزایش قیمت مسکن که به مراتب از رشد درآمد پیشی گرفته است، محدود خواهد شد.

نمودار ۴ – فروش خانه های موجود در مقابل وام مسکن

بررسی بین المللی

نرخ ها هدلاین حاکی از آتش بازی BoJ در ماه مارس است.

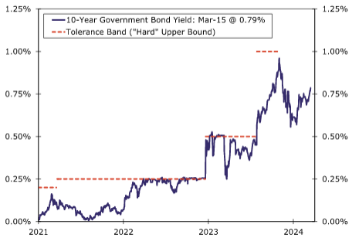

در میان اقتصاددانان و پیش بینی کنندگان، نظر اجماع این است که بانک ژاپن (BoJ) در آینده نزدیک از نرخ های بهره منفی خارج خواهد شد. زمان “آینده نزدیک” مورد بحث است، اما به نظر می رسد روزهای سیاست نرخ بهره منفی و کنترل منحنی بازده به شمارش افتاده است. دیدگاه ما مدت هاست این بوده که سیاست گذاران BoJ به شرایط سیاست پولی انبساطی در ماه آوریل پایان خواهند داد، دیدگاهی که ما همچنان ادامه می دهیم. با این حال، ما تصدیق می کنیم که افزایش نرخ بهره بانک مرکزی ژاپن ممکن است زودتر، احتمالاً در هفته آینده اتفاق بیفتد. این احتمال در این هفته کمی افزایش یافته است زیرا مذاکرات دستمزد نشان می دهد که افزایش بالای حقوق محتمل است که می تواند فشارهای تورمی را تقویت کند. سیاستگذاران BoJ همچنین اشاره کرده اند که ماه مارس یک جلسه مهم است، در حالی که رسانه های خبری محلی نیز از مارس به عنوان زمانی یاد می کنند که BoJ سرانجام نرخ های بهره را از قلمرو منفی خارج می کند. دستمزد ها یک نقطه کانونی کلیدی برای BoJ بوده است، زیرا سیاستگذاران به طور مداوم پیشنهاد کرده اند که بدون دستمزدهای بالاتر، جریان تورم فعلی احتمالاً پایدار نیست. اکنون که به نظر می رسد دستمزد ها، به ویژه برای اعضای اتحادیه، در حال افزایش است، تورم می تواند در مسیری پایدار تر قرار گیرد و به هدف 2 درصدی BoJ نزدیکتر شود.

صرف نظر از زمانی که BoJ نرخ بهره را افزایش می دهد، ما نسبت به چشم انداز ین ژاپن خوش بین هستیم. در واقع، ین یکی از ارزهایی است که ما در سال 2024 به آن بسیار خوشبین هستیم. با توجه به اینکه بانک مرکزی ژاپن تصمیم دارد سیاست های پولی خود را در زمانی که فدرال رزرو در مسیر کاهش نرخ های بهره است، تشدید کند، ممکن است اختلاف نرخ ها در نهایت به نفع ین واحد پول ژاپن تغییر کند. در هفته های اخیر، ین مسیر خود را معکوس کرده و در برابر دلار تقویت شده است، روندی که ما انتظار داریم در بلندمدت ادامه یابد. در حال حاضر، نرخ مبادله USD/JPY در حدود 148.50 ین در نوسان است

تحلیل طلا

چشم انداز جهانی

نرخ بهره بانک مرکزی ژاپن • سه شنبه

بانک مرکزی ژاپن اخیراً در سرفصل اخبار مالی قرار داشته است. هفته آینده، BoJ می تواند به طور بالقوه از شرایط سیاست پولی انبساطی خارج شود، که برای اقتصاد ژاپن یک معامله بزرگ خواهد بود. از سال 2016، BoJ در تلاش برای تحریک فعالیت اقتصادی و تورم، نرخ سیاست منفی را حفظ کرده است. آزمایش نرخ منفی سیاست نتایج متفاوتی داشته است، و امروز، BoJ تنها نهاد اصلی است که نرخ سیاست منفی را حفظ می کند. اما با افزایش سرعت دستمزدها اخیرا، افزایش اخیر تورم ممکن است دائمیتر شود و باعث تشدید سیاست پولی BoJ شود.

در حالی که ما معتقدیم BoJ از نرخ های بهره منفی و اقداماتی که برای محدود نگه داشتن بازده اوراق در آوریل طراحی شده اند، خارج خواهد شد، به نظر می رسد جلسه هفته آینده بسیار مهم باشد. تصمیم در مورد نرخ های سیاست و کنترل منحنی بازده به دقت مورد بررسی قرار خواهد گرفت. با این حال، راهنمایی رو به جلو ممکن است به همان اندازه مهم باشد. در صورت افزایش نرخ بهره در هفته آینده یا در آوریل، ما منتظر سیاستگذاران BoJ خواهیم بود تا نشان دهند که آیا انقباضات آتی نیز اعمال خواهد شد یا خیر. از نظر ما، BoJ احتمالاً «یک افزایش تمام شده» است، به این معنی که یک افزایش نرخ برای رساندن نرخ سیاست اصلی به 0.00٪، خروج از کنترل منحنی بازده و رها کردن شرایط سیاست برای مدت زمان طولانی. این تصمیمات به تنهایی باید منجر به عملکرد بهتر ین شود، اما نشانه ای از انقباض در آینده می تواند منجر به افزایش شدیدتر ین نسبت به آنچه ما انتظار داریم شود.

نمودار ۵ – اوراق ۱۰ ساله ژاپن

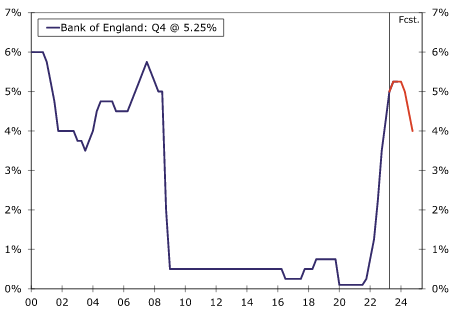

نرخ بهره بانک مرکزی انگلستان • پنج شنبه

اقتصاد بریتانیا در حال حاضر در یک رکود فنی قرار دارد زیرا تولید ناخالص داخلی سه ماهه چهارم 0.3 درصد نسبت به سه ماهه کاهش یافت. این کاهش در تولید دومین کاهش متوالی سه ماهه تولید ناخالص داخلی بریتانیا بود که در نتیجه با تعریف رکود فنی مطابقت داشت. جزئیات گزارش تولید ناخالص داخلی بریتانیا نیز بسیار ضعیف بود. با این حال، نقاط روشن وجود دارد زیرا سرمایه گذاری تجاری تا حدی بهبود یافته و نظرسنجی های احساسات اخیراً تقویت شده است. با این حال، با توجه به مومنتوم خوب در ابتدای سال، ما پیشبینی رشد تولید ناخالص داخلی بریتانیا در سال 2024 را نسبت به 0.5 درصد در ماه گذشته به 0.3 درصد کاهش دادهایم.

رکود فنی و پیشرفت تورم احتمالاً به این معنی است که سیاست گذاران بانک مرکزی انگلیس (BoE) در حال بررسی کاهش نرخ بهره در ماه های آینده هستند، اگرچه ما انتظار داریم که BoEدر هفته آینده متوقف بماند. کاهش تورم در بریتانیا تدریجی بوده است، که از نظر ما احتمالاً به این معنی است که بانک انگلستان در سه ماهه دوم نرخ بهره را کاهش می دهد. در حال حاضر، ما معتقدیم که BoEاولین کاهش خود را در نشست ژوئن ارائه خواهد کرد. با این حال، باید توجه داشته باشیم که پیشرفت در کاهش تورم و کاهش فعالیت حداقل این احتمال را افزایش می دهد که تسهیلات BoEزودتر از آنچه ما انتظار داریم ارائه شود. نه در اوایل ماه مارس، اما نشست مارس می تواند نشان دهد که چه زمانی سیاست گذاران به زمان بندی چرخش برای تسهیل سیاست پولی فکر می کنند.

نمودار ۶ – نرخ بانک مرکزی انگلستان

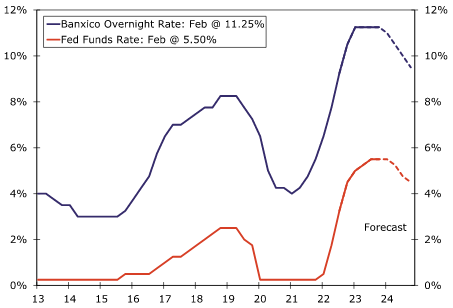

بانک مرکزی مکزیک • پنج شنبه

یکی از آخرین بانکهای مرکزی آمریکای لاتین که چرخه تسهیل را آغاز نکرد، Banxico، نرخ های سیاست پولی را برای مدت زمان طولانی متوقف کرده است. با این حال، با کاهش نسبتا سریع تورم و نشان دادن نشانه های موقتی کاهش فعالیت، ما معتقدیم بانک مرکزی مکزیک کاهش نرخ بهره را از هفته آینده آغاز خواهد کرد. با این حال، ما انتظار داریم که بانکیکو محتاط باشد و در تلاش برای جلوگیری از افزایش مجدد فشارهای تورمی، “کاهش هاوکیش” را ارائه دهد. از این نظر، ما معتقدیم که بیانیه رسمی اشاره به ریسکهای تورمی دارد که همچنان رو به بالا هستند و احتیاط لازم است.

به نظر ما، رفتار محتاطانه بانکیکو احتمالاً به این معنی است که در هر جلسه تا پایان سال جاری 25 واحد کاهش میدهد و پیامی نسبتاً هاوکیش همراه با هر کاهش ارائه میکند. در گزارش اخیر، ما همچنین بر این احتمال تاکید کردیم که بانکیکو رویکردی جلسه به جلسه برای تسهیل پولی در هر جلسه ای اتخاذ کند. به این معنا که سیاستگذاران هر جلسه تصمیم میگیرند که نرخها را 25 واحد کاهش دهند و زمان بیشتری را برای ارزیابی دادههای دریافتی صرف کنند. در حال حاضر، کاهش 25 واحدی محتملترین مسیر است و کاهش نرخهای هاوکیش باید مانع از تجربه فشارهای کاهش ارزش پزو مکزیک شود. پزو یکی از ارزهای با بهترین عملکرد در جهان باقی مانده است و از نظر ما، کاهش نرخها نباید این روند را مختل کند.

نمودار ۷ – نرخ های فدرال در مقابل Banxico

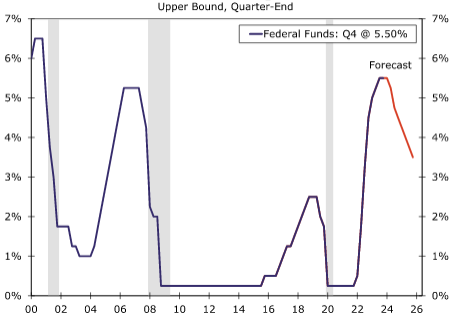

کاهش نرخ بهره آمریکا احتمالا تا تابستان به تعویق بیافتد

کمیته بازار آزاد فدرال (FOMC) نشست سیاستگذاری منظم برنامه ریزی شده بعدی خود را در 19 تا 20 مارس برگزار خواهد کرد. همانطور که در گزارشی که اوایل این هفته منتشر کردیم، انتظار هیچ تغییری در سیاست پولی در این جلسه نداریم، انتظاری که اکثر فعالان بازار دارند. داده های اخیر، از جمله 275 هزار شغل که در ماه فوریه به لیست اشتغال و دستمزد اضافه شد و افزایش 0.4 درصدی در شاخص قیمت مصرف کننده (CPI) در فوریه نسبت به ژانویه، انگیزه کمی برای تسهیل سیاست در این زمان به کمیته می دهد. در این راستا، ما چشم انداز خود را برای سیاست فدرال رزرو در چشم انداز اقتصادی ایالات متحده که این هفته منتشر کردیم، تجدید نظر کردیم. پیش از این، ما به دنبال اولین کاهش نرخ بهره در نشست FOMC در اول ماه می بودیم، اما به نظر می رسد که سیاست گذاران فدرال رزرو به اطمینان بیشتری نیاز دارند که تورم واقعاً به 2 درصد به صورت پایدار کاهش می یابد قبل از اینکه سیاست گذاری را تسهیل کنند. ما اکنون معتقدیم که کمیته قبل از کاهش دامنه هدف برای نرخ وجوه فدرال به میزان 25 واحد ، تا جلسه 12 ژوئن خود صبر خواهد کرد. سپس به دنبال این هستیم که FOMC در هر یک از جلسات خود در ماه های ژویه، سپتامبر و دسامبر نرخ ها را 25 واحد کاهش دهد.

با این اوصاف، ما به راحتی تصدیق می کنیم که خطرات پیش بینی نرخ فدرال ما به جای زودتر به سمت دیرتر منحرف می شود. یعنی، ما معتقدیم که احتمال اینکه FOMC تا جلسه خود در 31 ژوئیه منتظر بماند تا چرخه تسهیلی خود را آغاز کند، بیشتر از احتمال کاهش نرخ بهره در نشست 1 می است. اگر کمیته تا جلسه 31 جولای خود صبر کند تا کاهش نرخ بهره را آغاز کند، احتمالاً 100 واحد کاهش کل را که امسال پیش بینی می کنیم، ارائه نخواهد کرد.

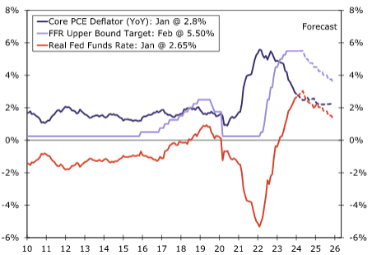

| آیا FOMC می تواند در سال جاری از کاهش نرخ ها خودداری کند؟ شاید، اما ما فکر نمی کنیم که احتمال آن سناریو خیلی زیاد باشد. نرخ واقعی صندوق های فدرال در حال حاضر 2٪ است. (نرخ واقعی را به صورت نرخ اسمی اندازه گیری می کنیم، که اساساً در حال حاضر 5٪ است، کمتر از نرخ تورم اصلی PCE، که در حال حاضر 2٪ است، می باشد). سطح فعلی نرخ واقعی وجوه فدرال به طور قابل توجهی بالاتر از هر نقطه ای در طول توسعه اقتصادی 2010-2019 است (نمودار). این موضع محدود کننده سیاست پولی باید در ماه های آتی نیز بر اقتصاد تأثیر منفی بگذارد. در این راستا، ما پیش بینی می کنیم که نرخ رشد تولید ناخالص داخلی واقعی سالانه از حدود 3 درصد در حال حاضر به 1.6 درصد در سه ماهه چهارم-2024 کاهش یابد. اما این پیش بینی مشروط به این است که انتظار داشته باشیم نرخ اسمی وجوه فدرال تا پایان سال 100 واحد کمتر از الان باشد. به نظر ما، اگر سیاستگذاران فدرال رزرو از کاهش سیاست در سال جاری خودداری کنند، ناخواسته با رکود مواجه خواهند کرد. |

| نمودار ۸ – نرخ هدف فدرال رزرو |

| نمودار ۹ – نرخ های فدرال رزرو در مقابل نرخ PCE |

| انتظارات مصرف کننده برای گروه های با درآمد پایین تر بدتر می شود |

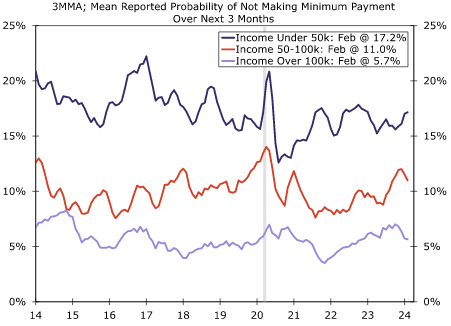

در اوایل این هفته، فدرال رزرو نیویورک به روز رسانی فوریه را برای بررسی انتظارات مصرف کننده (SCE) منتشر کرد. این نظرسنجی نبض مصرف کنندگان را در سرتاسر اقتصاد می خواند و به طور قابل توجهی با سایر شاخص های اعتماد و احساسات با گنجاندن داده هایی که در طیف های مختلف جمعیتی طبقه بندی شده اند متفاوت است. روند نگران کننده ای در این نظرسنجی در ماه های اخیر ظاهر شده است، زیرا پاسخ دهندگان از پایین ترین رده درآمدی (درآمد کمتر از 50 هزار دلار مسلماً، این نظرسنجی تنها از سال 2014 انجام شده است، اما همچنان به نگرانی در مورد میزان دستمزد این مصرف کنندگان کم درآمد اشاره دارد. در مجموع، جدیدترین SCE مصرف کنندگان کم درآمد را در بحبوحه نشانه های گسترده تر از نرم شدن بازار کار به طور فزاینده ای نامطمئن نشان می دهد.

بازار کار به شدت به مخارج مصرف کننده گره خورده است، زیرا درآمد پایدار ترین سوخت برای مخارج مصرف شخصی (PCE) است، برخلاف اتکا به اعتبار یا کاهش پس انداز. مشاغل کم درآمد در سال های پس از همه گیری، دستمزد و اشتغال زیادی را تجربه کردند و این به تقویت ترازنامه خانوار ها برای گروه های کم درآمد کمک کرد. افزایش شدید دستمزد ها همراه با حمایت مالی دوران همه گیری باعث شد این خانوار ها با یک سرعت قوی هزینه کنند، اما همچنین بدهی های خود را برای وام های خودرو از کارت های اعتباری پرداخت کنند، و معوقات کل را کاهش دهند. در واقع، میانگین احتمال گزارش شده از دست دادن حداقل پرداخت بدهی در سه ماه آینده بیشترین کاهش را برای گروه کم درآمدی که در SCE اندازه گیری شده است، داشته است.

در آغاز همه گیری، خانواده های کم درآمد نگران بودند که چگونه هزینه های خود را حفظ کنند، اما تنها چند ماه بعد، این نگرانی ها از بین رفت. بین ماه می 2020 و آگوست 2020، احتمال عدم امکان پرداخت حداقل بدهی 8.2 درصد کاهش یافت، از 20.8 درصد به 12.6 درصد، بر اساس میانگین متحرک سه ماهه برای کسانی که کمتر از 50 هزار دلار درآمد داشتند، در حالی که فقط 4.1% برای کسانی که بین 50 تا 100 هزار دلار درآمد داشتند و 1.3% برای کسانی که بیش از 100 هزار دلار درآمد داشتند، کاهش یافت.

در حالی که این خانوار های کم درآمد بیشترین کاهش را در احتمال بزهکاری در طول دوره ای با افزایش دستمزد و اشتغال گزارش کردند، آنها اغلب حساس ترین نسبت به نوسانات اقتصادی هستند. نگرانی ای که اخیراً در حال افزایش است این است که این خانوار ها ممکن است در ادامه پرداخت بدهی های خود با مشکل مواجه شوند و ممکن است با کاهش چشم انداز بازار کار و رشد دستمزد، معوقات افزایش یابد. عدم قطعیت رشد درآمد برای کسانی که کمتر از 50 هزار دلار درآمد دارند به سرعت افزایش یافته است و به بالاترین میزان خود (4.9٪) در ماه فوریه از زمان تاسیس SCE در سال 2014 رسیده است. در عین حال، انتظارات برای احتمال ناتوانی در پرداخت حداقل بدهی از سپتامبر 2023 برای گروه کم درآمد روند رو به افزایشی داشته است، حتی اگر برای گروه های درآمدی که درآمد بیشتری دارند پایین تر حرکت کنند. اگر چشم انداز ما برای نرم شدن بازار کار و کاهش رشد اقتصادی محقق شود، ما همچنان انتظار داریم که حساسیت ها در مورد بدهی ها در ماه های آینده افزایش یابد.

| نمودار ۱۰ – عدم پرداخت وام با توجه به درآمد |

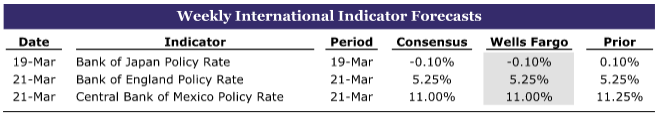

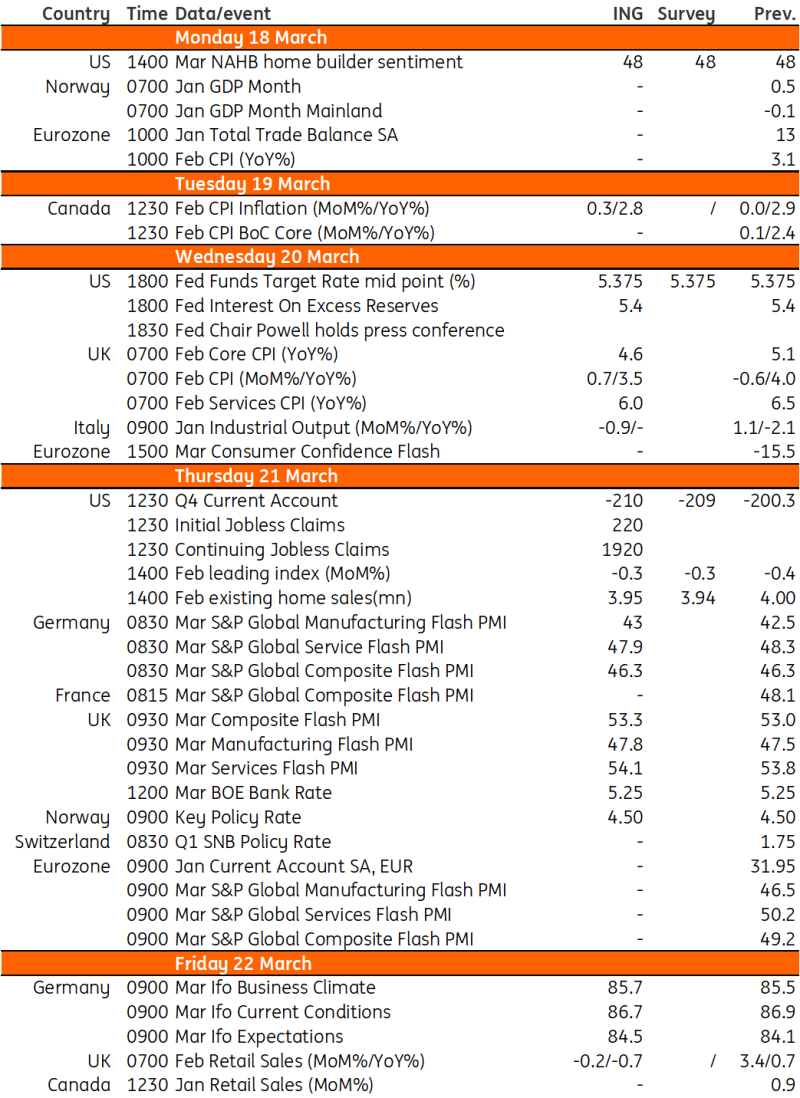

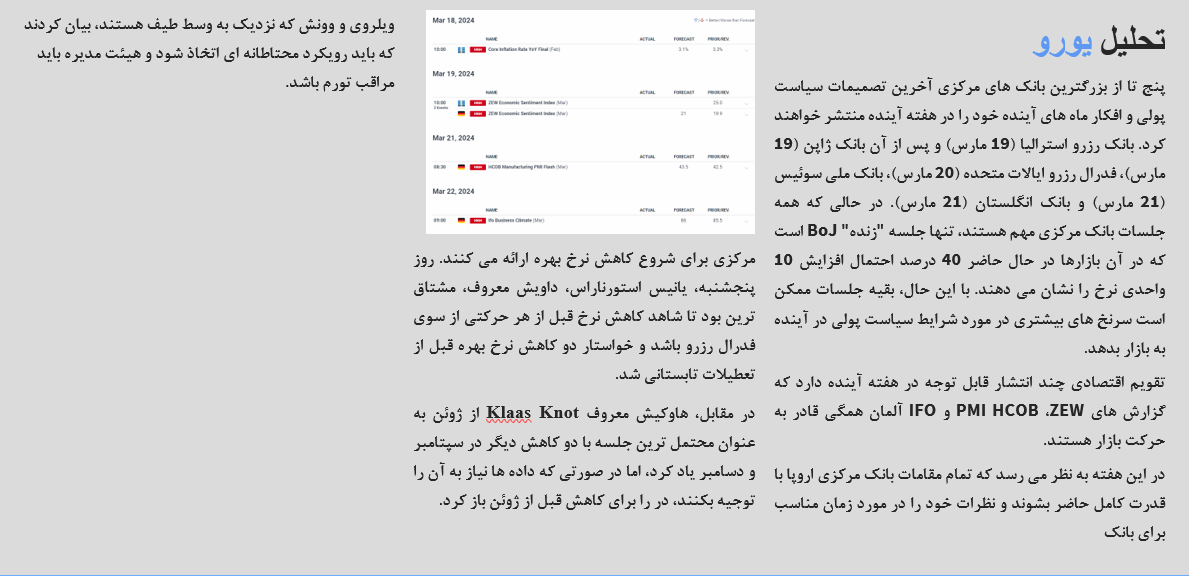

رویداد های هفته آتی:

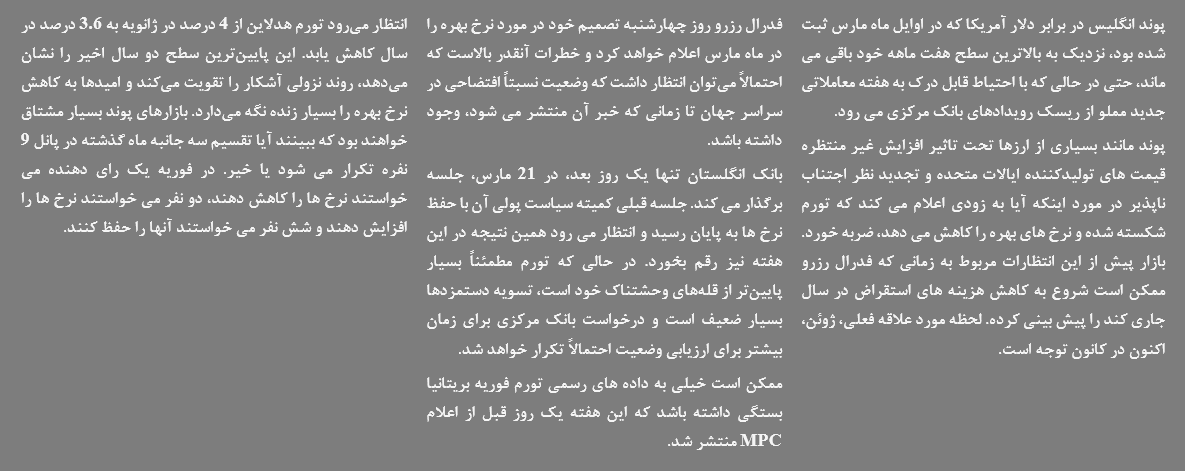

تحلیل پوند

تعویق کاهش نرخ بهره؟

نشست ماه مارس فدرال رزرو برای بازارها مهم خواهد بود. این خطر آشکار وجود دارد که فدرال رزرو نسبت به دسامبر کاهش نرخ کمتری را نشان دهد که می تواند به احساسات ریسک پذیری آسیب برساند و از دلار حمایت کند. بانک مرکزی ژاپن پس از رشد بالای دستمزدها در آغاز افزایش نرخ ها است.

جلسه مارس FOMC در روز چهارشنبه هفته آینده با پیش بینی های اقتصادی جدید که قرار است منتشر شود، اخبار غالب خواهد بود. ما انتظار نداریم در این جلسه هیچ تغییری در نرخ فدرال رزرو یا QT وجود داشته باشد. با این حال، فدرال رزرو احتمالاً باید پیش بینی های رشد و تورم خود را برای سال 2024 بازبینی کند. این می تواند منجر به نمودار نقطه ای FOMC شود که تنها دو کاهش نرخ را در سال جاری نشان می دهد در مقایسه با آخرین پیش بینی برای سه کاهش نرخ، که در دسامبر 2023 انجام شد. از زمان نشست دسامبر فدرال رزرو، اقتصاد ایالات متحده با عملکرد بسیار قوی تر از حد انتظار ادامه داده است و شاخص های اقتصادی حاکی از ادامه روند صعودی فعالیت ها است. رشد دستمزد ها تا حدودی تعدیل شده است، اما کاهش تورم متوقف شده است که عمدتاً به دلیل توقف کاهش تورم کالا است.

دو رقم اخیر CPI و PPI تضمین کننده ادامه روند کاهش تورم نیستند، چیزی که پیش نیاز فدرال رزرو برای کاهش نرخ بهره است. به این ترتیب، تعجب نخواهیم کرد اگر کنفرانس مطبوعاتی رئیس پاول لحنی تا حدودی هاوکیش داشته باشد. چنین لحنی از پیش بینی اصلی ما برای اولین کاهش نرخ بهره در جلسه سپتامبر حمایت می کند.

نمودار ۱ – روند کاهش تورم اصلی متوقف شده است

برای دلار، سیگنال های بعدی کاهش نرخ از سوی فدرال رزرو باید حمایت کننده باشد. در ماه گذشته، EURUSD از پایین ترین سطح در 1.07 روند صعودی داشته و در سطح 1.10 بسته شده است. ما انتظار داریم که حرکت بزرگ بعدی برای EURUSD در ماه های آینده پایین تر باشد و 1.05 دوباره در چشم است. علاوه بر این، وضعیت نقدینگی آتی در ایالات متحده نیز می تواند از دلار آمریکا در سه ماهه آینده حمایت کند. به طور کلی، به نظر می رسد EURUSD محدود به رنج 1.05-1.10 باقی می ماند تا زمانی که (انتظارات برای) سیاست پولی برای هر دو به میزان بیشتری از هم فاصله نگیرندنقدینگی آتی در ایالات متحده نیز می تواند از دلار آمریکا در سه ماهه آینده حمایت کند. به طور کلی، به نظر می رسد EURUSD محدود به رنج 1.05-1.10 باقی می ماند تا زمانی که (انتظارات برای) سیاست پولی برای هر دو به میزان بیشتری از هم فاصله نگیرند

نمودار ۲ – اگر فدرال رزرو نرخ بهره را برای مدت طولانی تری بدون تغییر نگه دارد، یورو دلار کاهش می یابد

در حالی که دلار برای اکثر ارز ها لحن تعیین می کند، ین در نهایت می تواند در شرایطی که بانک مرکزی ژاپن در آغاز چرخه افزایش خود قرار دارد، کمی آرامش داشته باشد. ما معتقدیم که بانک ژاپن سه شنبه آینده اعلام خواهد کرد که نرخ ها احتمالاً در نشست آوریل پس از اعلام جمعه برای رشد دستمزد بالای 5 درصد برای بزرگترین اتحادیه کارگران افزایش خواهند یافت. با رشد دستمزد ها در سه دهه اخیر و تورم بالای 2 درصد، دوره نرخ بهره منفی در ژاپن به پایان می رسد. با این حال، ما انتظار یک چرخه افزایش نرخ عظیم را از BoJ نداریم. بانک مرکزی ژاپن برای اطمینان از اینکه پویایی تورم حدود 2 درصد است، در هنگام افزایش نرخها اقداماتی را انجام خواهد داد. به این ترتیب، تا زمانی که فدرالرزرو و بانک مرکزی اروپا نرخها را بدون تغییر نگه دارند، هیچ تقویت عمدهای برای ین رخ نخواهد داد.

نمودار ۳ – افزایش BoJ میتواند تا حدودی به ین کمک کند، اما برای ین بسیار قویتر، فدرال رزرو باید نرخها را به میزان قابل توجهی کاهش دهد

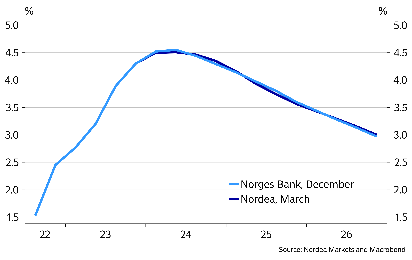

علاوه بر فدرال رزرو و BoJ، ما بانک انگلستان، بانک نورگز و بانک رزرو استرالیا را داریم. همه این بانک های مرکزی هفته آینده نرخ ها را بدون تغییر نگه می دارند و بازارها به دنبال نشانه هایی از زمان کاهش نرخ ها خواهند بود. ما انتظار داریم که Norges Bank به رویکرد صبورانه خود ادامه دهد و فقط تغییرات جزئی در مسیر نرخ اعمال کند. به طور کلی، ما معتقدیم که جدیدترین مسیر نرخ از دسامبر 2023 بسیار شبیه مسیر نرخ خواهد بود. آخرین مسیر نرخ، احتمال بالایی را برای اولین کاهش نرخ در دسامبر 2024 نشان می دهد.

نمودار ۴ – ما انتظار تغییرات کوچکی را از بانک نورگز در روز پنجشنبه داریم

تورم سرسخت باعث توقف فدرال رزرو می شود

داده های جدید ایالات متحده که تورم پایدار را در سال جاری نشان می دهد و نشانه های محدودی از ضعف بازار کار نیز باعث می شود که فدرال رزرو هیچ عجله ای برای کاهش نرخ بهره نداشته باشد.

ارقام تولید صنعتی نشان می دهد که اقتصاد منطقه یورو فقط در حال لنگیدن است. در ژاپن، پس از اینکه بزرگترین اتحادیه کارگری این کشور قراردادهای دستمزد بزرگی را تضمین کرد، گمانه زنی ها برای اولین افزایش نرخ در بیش از یک دهه گذشته تشدید شد.

دنیای ژئوپلیتیک به تکامل خود ادامه داد، از جمله حملات پهپاد های اوکراینی به پالایشگاه های نفت روسیه، کاهش سرمایه گذاری خارجی در چین و نگرانی های ایالات متحده در مورد یارانه های پکن برای کشتی سازان.

جهان

حملات پهپاد های اوکراینی سه پالایشگاه نفت را در اعماق خاک روسیه در حمله ای که ولادیمیر پوتین رئیس جمهور روسیه گفت با هدف ایجاد اختلال در انتخابات ریاست جمهوری او در اواخر این هفته انجام شد، متوقف کرد. یک حمله هوایی در روز چهارشنبه باعث آتش سوزی در یکی از بزرگترین تاسیسات فرآوری نفت خام این کشور، کارخانه Ryazan شرکت Rosneft PJSC در نزدیکی مسکو شد. از آغاز سال جاری، اوکراین از هواپیماهای بدون سرنشین برای هدف قرار دادن می خواهد یارانه های چین برای کشتی سازان را بررسی کند، زیرا تنش ها بین دو اقتصاد بزرگ جهان بر سر تجارت و زنجیره های تامین کلیدی در طول یک سال انتخابات حساس آمریکا در حال افزایش است. کشتی سازی به عنوان آخرین میدان نبرد در جنگ تجاری آمریکا و چین در حال ظهور است.

گرجستان و اوکراین نرخ بهره را کاهش دادند، در حالی که آنگولا آن را افزایش داد. پس از ثابت نگه داشتن نرخ ها در هفته گذشته، بانک مرکزی اروپا چارچوب جدیدی را برای نحوه اجرای سیاست های پولی ارائه کرد و سیستم فعلی تنظیم نرخ های بهره را حفظ کرد و در عین حال به وام دهندگان اجازه داد تا در مورد میزان نقدینگی که برای فعالیت نیاز دارند، قدرت بیشتری داشته باشند.

ایالات متحده

آخرین داده ها در مورد تورم و پرونده های بیکاری به مقامات فدرال رزرو دلایل بیشتری برای جلوگیری از کاهش نرخ بهره داد، حتی در شرایطی که خرده فروشی ها حاکی از کاهش هزینه های مصرف کننده بود. مؤلفههای کلیدی از آخرین گزارشهای قیمت مصرفکننده و تولیدکننده که برای پیش بینی شاخص قیمت هزینههای مصرف شخصی – معیار تورم ترجیحی فدرال رزرو – استفاده می شوند، نشان میدهد که PCE فوریه پس از انتشار در اواخر این ماه دوباره قوی خواهد شد.

دولت بایدن وام 2.26 میلیارد دلاری برای کمک به شرکت Lithium Americas Corp برای توسعه یک ذخایر لیتیوم نوادا که بزرگترین ذخایر این کشور است، ارائه کرده است. پیشبینی میشود که تقاضا برای لیتیوم، که برای ذخیرهسازی شبکه و تسلیحات نیز استفاده میشود، تا سال 2030 از تولید فعلی فراتر رود. حدود 65 درصد از این ماده معدنی حیاتی در چین فرآوری میشود.

اروپا

تولید صنعتی منطقه یورو در آغاز سال کاهش یافت و این چشم انداز را افزایش داد که اقتصاد به عنوان یک کل در حال مبارزه برای رشد در سه ماهه اول است.

اقتصاد بریتانیا در ژانویه بهبود یافت و پس از سقوط به رکود فنی در نیمه دوم سال گذشته، رشد متوسطی را ثبت کرد. تولید ناخالص داخلی پس از کاهش 0.1 درصدی در ماه دسامبر، 0.2 درصد افزایش یافت.

آسیا

بزرگترین گروه اتحادیه ژاپن قراردادهای دستمزد سالانه قوی تر از حد انتظار را اعلام کرد، نتیجه ای که به گمانه زنی های شدید مبنی بر اینکه بانک مرکزی هفته آینده برای اولین بار از سال 2007 نرخ بهره را افزایش می دهد، دامن می زند. بانک مرکزی مدت هاست که هدف دستیابی به پایداری تاسیسات نفتی مهم روسیه از دریای سیاه تا دریای بالتیک استفاده کرده است.

جو بایدن، رئیس جمهور ایالات متحده، متعهد شد که به درخواست گروهی از اتحادیه ها رسیدگی کند که از دولتش را دنبال می کند. تورم 2 درصد یکی از مؤلفه های کلیدی به حرکت درآوردن یک چرخه ایی است که در آن رشد دستمزد به افزایش قیمت های مبتنی بر تقاضا کمک می کند.

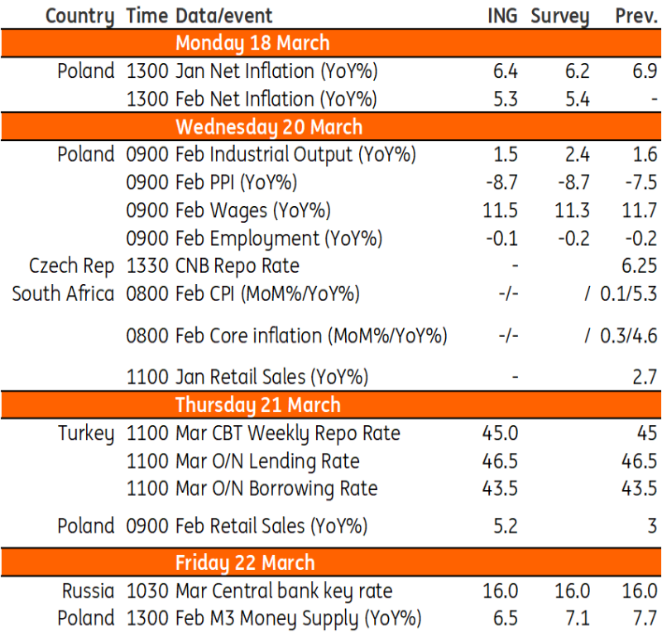

اخبار هفته آتی در بازار های نوظهور:

نویسنده:صبا لطیفی

کانال تلگرام: https://t.me/fundamentallatifi

پیج اینستاگرام: Shadii_trading_fundamental

دیدگاه ها و پرسش ها

تعداد دیدگاه های این صفحه 0 تعداد کل دیدگاه ها: 11,693شما اولین دیدگاه را ثبت کنید!

دیدگاه شما

دیدگاه ها و پرسش ها

دیدگاه خود را با ما به اشتراک بگذارید

ثبت اولین دیدگاه

با تبادل تجربه و نظر زمان بخرید

پاسخگویی حداکثر 30 دقیقه کاری

جهت ارسال کامنت لطفا به سایت وارد شوید